コロナウイルスの影響によって売上が大きく減少したので、持続化給付金を申請したい。しかし、去年の売上と今年の売上を比較すると、ぎりぎり半分のラインを超えていたために給付金を受け取れない。そんな個人事業主(フリーランスを含む)に向けた情報です。この記事で法人は取り扱いません。

持続化給付金の給付対象者とは

持続化給付金を受け取れるのは、昨年よりも売上が半減した人です。具体的には、2020年1月から12月までどれか好きな月を一つ選び、前年の同じ月の売上と比較して50%以下に減少していれば給付の対象となります(他にも条件はあるので、詳しくは持続化給付金のサイトをご覧下さい)。

ここからの話はいずれも青色申告を前提に進めていきます。

以下の図で見ると、今年4月の売上は13万円。前年4月の売上は30万円。半分以下に減少しているので対象となります。

一方、以下のケースでは、1月~4月のいずれの月においても、前年同月の半分を超えているため、持続化給付金の対象から外れてしまうように見えます。このまま、「自分は対象じゃないんだ」とあきらめている方はいらっしゃいませんか?

個人事業主にはいくつか特例があるので、前年同月の売上と比較するだけでは不十分です。

前年の月平均の売上と比較する

まず、前年の月平均の売上と、今年の各月の売上を比較してください。ひとつでも前年の月平均の半分を下回っていたら、持続化給付金の対象になります。

上の図で言えば、2019年の年間売上は360万円ですから、月平均は30万円(=360万円÷12)です。2020年4月の売上は、30万円の半分(15万円)を下回っているので持続化給付金を受け取れます。

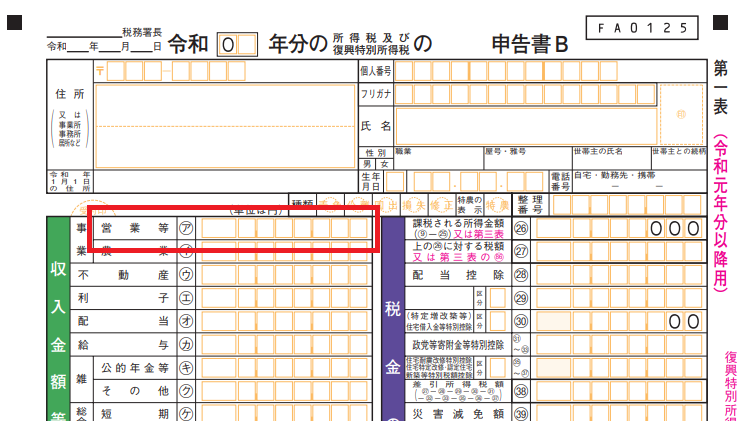

2019年の売上金額は、2019年の確定申告書の「ア」欄の数字を用いてください。下の図の数字を12で割った金額が2019年の月平均の売上です。

2018年の売上と比較する

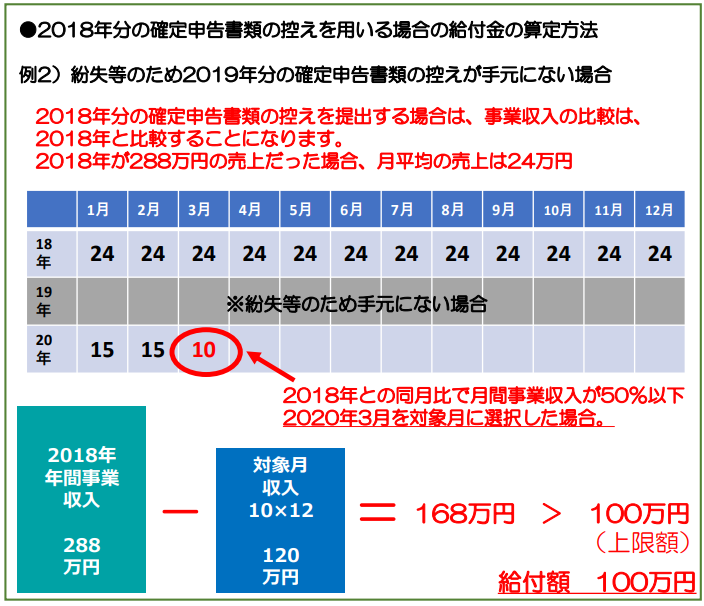

2019年分の確定申告書が手元にない場合、今年の売上と2018年の売上を比較できるという特例があります。

計算の方法は上の例と同じです。2018年の確定申告書を使って、2018年の月平均の売上を出します。今年の各月の売上と比較して、ひとつでも2018年の月平均より半減していたら、持続化給付金の対象になります。

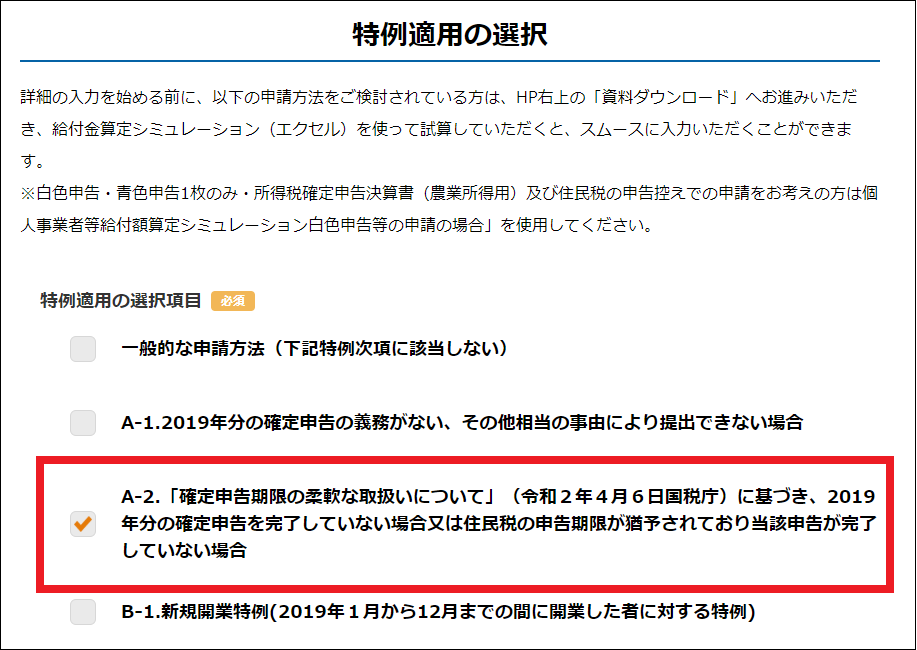

持続化給付金のサイトで申請を行うとき、途中で「特例の選択項目」というページがあります。そこでは「A-2」を選択してください。

他にも「季節性収入特例」という特例があります。月ごとの収入変動が大きい人だと使えるかもしれませんが、該当する人は少ないと思うので、詳しくは以下のガイダンスの31ページを参照してください。

https://www.jizokuka-kyufu.jp/doc/pdf/r2_application_guidance_proprietor.pdf

●適用条件:①・②の両方を満たす必要があります。

適用条件①:少なくとも2020年の任意の1か月を含む連続した3か月(対象期 間)の事業収入の合計が、前年同期間の3ヶ月(以下「基準期間」 という)の事業収入の合計と比べて50%以上減少していること。

適用条件②:基準期間の事業収入の合計が2019年の年間事業収入の50%以上 を占めること。ただし、基準期間が2018年にまたがる場合におい ても、基準期間の事業収入の合計が2019年の年間事業収入の50% 以上を占めること。

特例の根拠

本当に特例を使えるのか自分の目で確認したい人に向けて、特例の根拠を以下に示します。

持続化給付金申請規定 個人事業者等向け

2ページ目の下から4行目より。「第3章 給付対象者」において、「所得税青色申告決算書を提出しないことを選択した場合、(中略)2019 年の月平均の事業収入と対象月の月間事業収入を比較することとする」とあります。つまり、青色申告者であれば、「前年同月」と「前年の月平均」のいずれか有利な方を選択できるということです。

青色申告を行っている場合、前年同月の事業収入は、所得税青色申告決算書における「月別売上(収入)金額及び仕入金額」欄の「売上(収入)金額」の額を用いる。ただし、青色申告を行っている者で、所得税青色申告決算書を提出しないことを選択した場合、所得税青色申告決算書 に月間事業収入の記載がない場合又は相当の事由により当該書類を提出できない場合は、以下 3 の白色申告を行っている者等と同様に、2019 年の月平均の事業収入と対象月の月間事業収入を比較することとする。

6ページ目の最下行より。「第9章 給付額の算定式及び証拠書類等の特例」において、以下のように記載されています。

「確定申告期限の柔軟な取扱いについて」(令和2年4月6日国税庁)に基づき、2019年分の確定申告を完了していない場合、住民税の申告期限が猶予されており当該申告が完了していない場合又はその他相当の事由により提出できない場合

2018 年分の確定申告書類等の控え又は 2018 年分の住民税の申告書類の控え

「その他相当の事由により提出できない場合」として、持続化給付金事務局によるガイダンス(https://www.jizokuka-kyufu.jp/doc/pdf/r2_application_guidance_proprietor.pdf)の27ページでは、「紛失のため2019年分の確定申告書類の控えが手元にない場合」が例示されています。

コメント