ふるさと納税で控除額を最大限に利用するための限度額(自己負担2000円にとどまる寄附金の上限)ですが、ネットでよく見かけるのはサラリーマン向けの一覧表ばかりです。フリーランスなどの個人事業主の場合、限度額はいくらになるのか。その計算方法を紹介します。

個人事業主が限度額を計算するのが難しい理由

限度額は課税所得で決まります。これは住民税から引ける特例控除というものがあって、この金額が住民税の所得割額の20%が上限という決まりがあるためです。つまり、今年の課税所得を見積もることができれば、ふるさと納税の限度額を計算できます。

個人事業主向けに限度額の一覧表を作るのが難しいのは、同じ所得があったとしても、所得控除の金額が違うために課税所得も違ってくるところ。たとえば、小規模企業共済とか確定拠出年金の掛金をたくさん払っていれば、その分だけ課税所得が少なくなるため、ふるさと納税の限度額も下がります。もちろん扶養家族が多い人や、医療費控除や生命保険料控除、住宅ローン控除を受ける人も限度額が下がります。

サラリーマンであれば社会保険の料率はほぼ一定なので、給与収入の金額と扶養家族の数が分かれば、だいたいの限度額は分かります。ただし、医療費控除や生命保険料控除、住宅ローン控除などがあると限度額が変わってくるんですよね。サラリーマンでも一覧表の数字をそのまま使えないことがあります。

ふるさと納税の限度額を計算する方法

限度額の大まかな数字を計算する方法を紹介します。ただし、住宅ローン控除を受けている人はこの方法を使うことはできません。

Step1:今年の課税所得を計算する

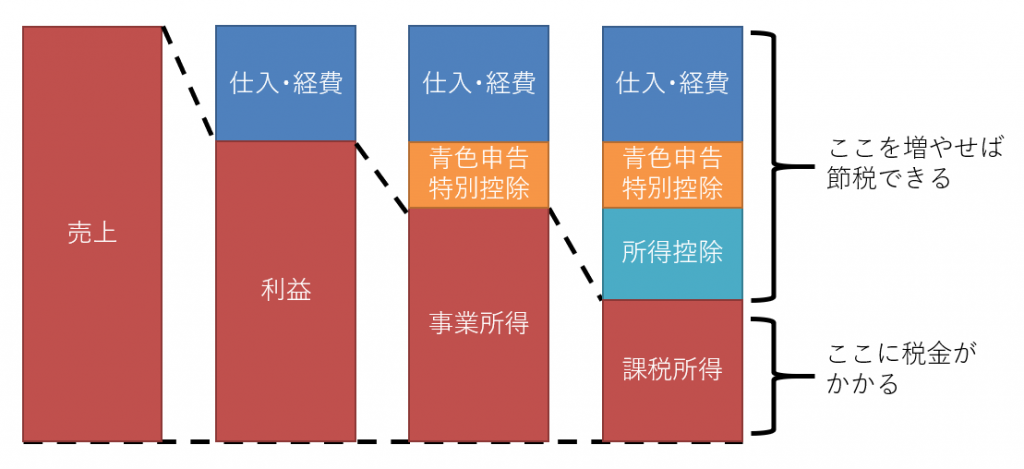

売上から経費と青色申告特別控除を引いて事業所得の金額を求めます。そこから所得控除の金額を引けば課税所得が求められます。所得控除の金額が分からないときは、前回の確定申告書の数字を参考にしてください。また、まだ今年の売上や経費の集計が終わっていないなら、前回の数字を元に限度額を計算して、それより所得が増えそうなら限度額は多めになりますし、所得が減りそうなら少なめに見積もります。

Step2:課税所得の金額に応じて係数を掛ける

Step1で求めた課税所得に下の表の係数を掛けます。

| 課税所得 | 係数 |

|---|---|

| ~195万円 | 0.02299 |

| 195~330万円 | 0.02439 |

| 330~695万円 | 0.02778 |

| 695~900万円 | 0.02899 |

| 900~1800万円 | 0.03390 |

| 1800~4000万円 | 0.03846 |

| 4000万円~ | 0.04255 |

課税所得 250万円の場合

2,500,000×0.02439=60,975

課税所得 500万円の場合

5,000,000×0.02778=138,900

ただし、課税所得から係数を掛けた金額を引いたとき、上の表で一つ下のランクに下がるときは、下のランクの係数を使います。課税所得が税率の壁を少し超えたところにある人は注意してください。限度額が大きく計算されてしまいます。

課税所得 710万円の場合

7,100,000×0.02899=205,829

7,100,000-205,829=6,894,171

引き算すると330~695万円の範囲になるのでその係数を使う

7,100,000×0.02778=197,238

Step3:2000円をプラスする

Step2で求めた金額に2000円を足したものが今年の限度額の目安です。この数字はあくまで目安です。算出された金額から10%くらい少ない金額にとどめておくことをおすすめします。

課税所得 250万円の場合

60,975+2,000=62,975

課税所得 500万円の場合

138,900+2,000=140,900

限度額を正確に知ることが難しい理由

ふるさと納税の限度額を厳密に計算するのはきわめて難しいです。上の方法はあくまで大ざっぱな数字をつかむためのものだとお考えください。

どうしてそうなるのか? 限度額は住民税所得割によって決まるのですが、この所得割の金額を正確に求めるのが難しいのです。

まず、所得税と住民税の課税所得は微妙に違いがあります。上の計算では所得税の数字を使っているので、そこで誤差が生まれます。さらに、住民税の課税所得が分かったとしても、所得割を求めるためには税率を掛けた後に調整が加えられます。上の計算ではその調整を省いて、課税所得の10%が所得割だと考えて、表にある係数を導き出しました。

そういうわけなので、1円単位で計算結果は出るけれど、かなり誤差が出るところはご容赦ください。その前に年度が終わっていないのに、売上や経費の金額は確定しませんから、どちらにしても大まかな目安にしか使えないんですけどね。

Step2の係数を導き出すため、久しぶりに紙のノートにいろんな数式を書いて計算しました。以下は興味のない人は読み飛ばしてください。合ってますよね? もし違っていたらご指摘くださいm(_ _)m

p:寄附金控除(寄附金-2000円)

a:課税所得(寄附金控除は考慮しない)

b:所得税率

特例控除の金額:(1-0.1-b)×p

所得割の20%の金額:(a-p)×0.1×0.2

特例控除<所得割の20%であるため

(1-0.1-b)×p<(a-p)×0.1×0.2

式を整理すると

p<0.02/(0.92-b)×a

bに所得税率(5~45%)を代入すると、課税所得aに乗じるべき係数が求められる

コメント